😨 ❗️ Евротранс — музыка затихает

Наш тезис по Евротрансу прост. Компания привлекает деньги любыми способами, а затем выводит их через дивиденды в карман бенефициарам. За счет чего копит огромный долг, при этом за счет бумажных статей демонстрирует рост прибыли в отчете каждый год. На днях прозвенел еще один звоночек (пока не набат, но уже близко).

📉 Что произошло

22 января разместила 9-й выпуск бондов на 2,5 млрд руб. Размещение проходило в 2 этапа, т.к. в 1-й день размещения собрали всего 500 млн руб.

...

16 juli 11:45

Autor:

InvestEra

InvestEra

InvestEra

InvestEra

Судебный процесс по национализации завершен, доли миноритариев не тронули. Котировки после недельной приостановки торгов взлетели на 20%, но это все еще уровни IPO 2023 года. Появилась ли долгосрочная привлекательность в UGLD?

Расклад собственников таков:

📍 68% – государство

📍 22% – Газпромбанк

📍 10% – миноритарии

Судя по имеющимся данным, государство не будет уменьшать свою долю в компании. Активами ЮГК усиленно интересовался как раз Ростех. Струкову несколько раз предлагали продать их за 1,5 b$, но он отказывался, называя цену не менее 2 b$. После одного из таких отказов и началась масштабная проверка Ростехнадзора и закрытие карьеров. После итогов проверки было очередное предложение по сделке и снова отказ Струкова. Это все слухи, но звучит весьма правдоподобно.

Государство – не самый эффективный предприниматель. Но госучастие в ЮГК – позитив для инвесторов из-за:

✅ Обнуления рисков вывода прибыли в обход миноритариев и серых схем управления

✅ Возможной стабилизации дивидендов на уровне как минимум 50% ЧП

✅ Контроля ситуации на производстве. Сильно снизилась вероятность повторных длительных приостановок добычи и новых провалов в операционных прогнозах

❗️ Риски в ЮГК тоже остаются. Могут неожиданно появиться новые пугалки. Во-вторых, компания может стать более закрытой. Как известно, большинство госкомпаний на рынке не блещут подробными пресс-релизами, днями инвесторов, любят скрывать цифры в отчетах.

В любом случае ЮГК остается золотодобытчиком № 2 по ресурсной базе и № 4 – по объему добычи. По TCC, AISC до Полюса ему все равно не угнаться. Но и в сравнении с Селигдаром потенциал роста производства у ЮГК гораздо больше. После разборок оценка наконец-то стала дешевле Полюса. С FWD P/E 5,5 ЮГК – самый дешевый золотодобытчик. Это можно считать недооценкой с учетом того, что прибыль в 2025 вырастет кратно на фоне низкой базы 2024. Покупка уместна на текущих уровнях в расчете на то, что государство положит конец корпоративному мраку и позволит более качественно управлять бизнесом. Но Полюс со счетов не сбрасываем, фундаментально он тоже силен. ЮГК – больше спекулятивная история, т.к. котировки все еще ниже чем в момент начала обысков у компании.

#акции #добывающий #мнение

#UGLD

#UGLD  #PLZL

#PLZL  #SELG

#SELG

141

Um Kommentare zu hinterlassen, brauchen Sie Registrieren

Ähnliche Beiträge

1 februar 11:07

Autor:

Kot.Finance

Kot.Finance

Kot.Finance

Kot.Finance

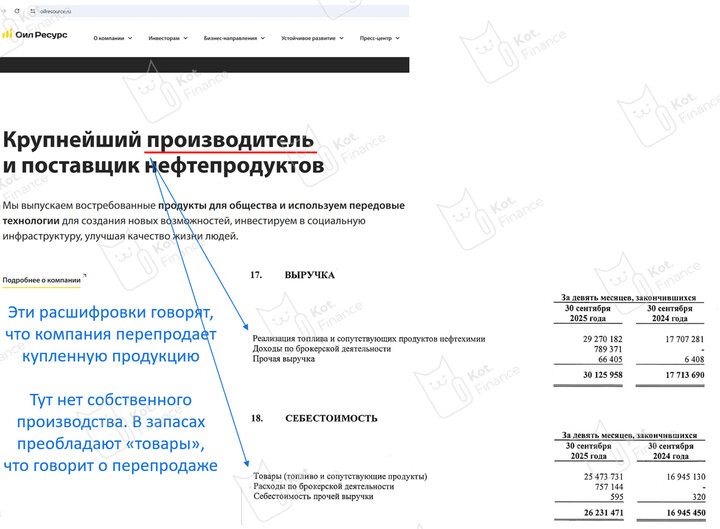

Причем тут ТрансАэро? Ответ: Отчетность такая же рисованная

🔎 О компании...

38

2 februar 08:34

Autor:

TAUREN_invest

TAUREN_invest

TAUREN_invest

TAUREN_invest

📉 Потенциал падения в активах

За последние пару лет сильный вынос произошел именно в инвестиционных и «защитных» инструментах, а не товарах, на которые есть стабильный спрос со стороны конечных потребителей и промышленности. Акции, золото и крипта показали буквально кратный рост за 3 года.

...

За последние пару лет сильный вынос произошел именно в инвестиционных и «защитных» инструментах, а не товарах, на которые есть стабильный спрос со стороны конечных потребителей и промышленности. Акции, золото и крипта показали буквально кратный рост за 3 года.

...

DobichaDeneg

16 juli 23:36