«Влияние инфляции, укрепления рубля и проблем на долговом рынке на инвестиционную активность в летний дивидендный сезон».

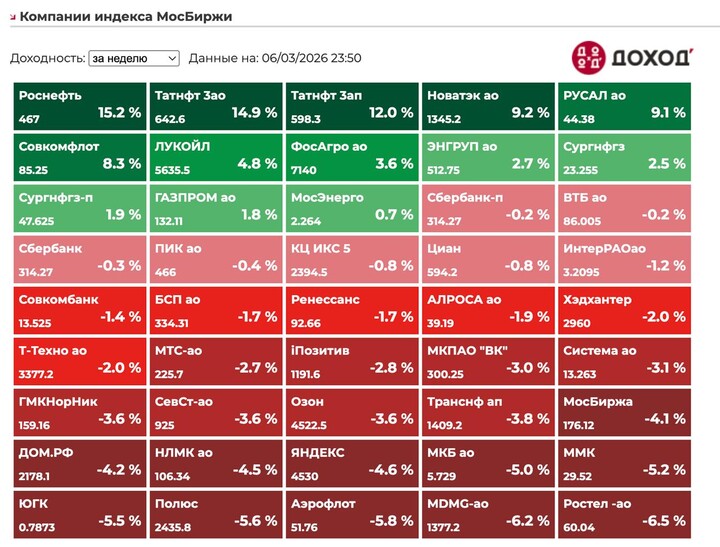

Инвесторы не спешат активно покупать акции по мере приближения пика летнего дивидендного сезона. Дивидендные отсечки крупных компаний создают давление на ценовой индекс Мосбиржи. Кроме этого, в начале текущей недели опасение вызывает очередной обвал на долговом рынке вместе с укреплением рубля. Корпоративные истории практически не влияют на торги, движения практически всех бумаг синхронны и находятся под влиянием общих рыночных факторов.

Во-первых, рынок ОФЗ приблизился к минимумам 2022 года поводом к чему стала публикация данных по инфляции за май в прошедшую пятницу. Инфляция м./м. в мае ускорилась за счет отдельных факторов, но и без того остается повышенной. Ввиду этих данных рынок продолжил развивать ожидания более ястребиного ЦБ на июльском заседании, где ключевая ставка может быть повышена до 17-18% в зависимости от поступающих данных. Доходности кривой ОФЗ все еще ниже даже текущей ставки в 16% - это создает дополнительный потенциал снижения цен облигаций в середине и дальнем конце кривой. Поводом для оптимизма могут стать еженедельные данные по инфляции, которые вероятно будут постепенно очищаться от разовых факторов, но это если не случится новых проблем. Укрепление рубля также может способствовать замедлению инфляции в импортной составляющей ИПЦ. Таким образом всё внимание рынка будет приковано к новым публикациями ИПЦ.

Во-вторых, валюты против рубля резко обвалились после попадания Московской Биржи и её дочек в санкционные списки. К концу недели, произошло восстановление котировок, но не надолго. Уже в понедельник ликивдация валютных позиций продолжилась. С ограничениями в первую очередь столкнулись импортеры, что вместе с началом очередного цикла продажи валютной выручки экспортерами, при дорожающей нефти и на фоне грядущей экспирации фьючерсов создает риски повышенной волатильности и еще большего укрепления рубля в краткосрочной перспективе. С одной стороны, такое положение дел плохо для экспортеров, с другой стороны укрепление рубля замедляет инфляцию и ограничивает ЦБ в жёсткости.

Эти два фактора играют против роста рынка акций, но если ситуация стабилизируется покупатели вновь вернутся в наиболее сильные имена на рынке и начнут отыгрывать позитивные корпоративные новости. Вера инвесторов в реинвестирование полученных дивидендов назад в рынок тоже весьма велика.

НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ.

Больше информации на моём канале

Ähnliche Beiträge

A.Baturo

A.Baturo

По мимо основных 1 стакана и 1 виджета заявки у меня на рабочем столе ещё 6 стаканов с функцией быстрых "торговли в стаканах", горячая клавиша продажи S и покупки B на обоих виджатах ( по умолчанию по другому)

Так вот утром, когда все было сломано по вине мосбиржи, торговать можно было все равно ориентируясь на ценники в других местах, и все 7 стаканов были активны, то есть я лонговал #ROSN с основного стакана, а мне ещё в лонг насыпало #LKOH #GAZP #SBER которые у меня были активны в других стаканах😐

...

Karsotel

Karsotel

В пятницу индекс мосбиржи вырос на 1% до 2858 пунктов.

Юань в боковике на 11,4.

Нефть выросла на 8,5% до $92,8.

С утра понедельника цена нефти растет на 26% до $117!

Геополитика:

В Тегеране техногенная катастрофа - Израиль ударил по нефтехранилищам, теперь черные тучи и возможны токсичные дожди.

Уиткофф из-за этого выезжает в Израиль....

Future_Trading

Future_Trading

В пятницу индекс Мосбиржи вырос на 1%:

Продолжаем расти на нефтяниках в то время, как нефть летит в космос. Буквально за пятницу +12% и Brent > 93$, а сегодня на открытии >118$. Рублебочка наконец перешла рубеж, заложенный в бюджет в 5500 руб за баррель, но вопрос долгосрочности этого остается под вопросом....

MAX

MAX