Blogs

Корпоративные облигации: новые выпуски эмитентов

T-Investments

T-InvestmentsПрошедшая неделя на рынке облигаций могла бы стать заурядной и по стабилизации доходностей легла бы в тренд последнего месяца. Однако Дональд Трамп вновь преподнес мировым рынкам сюрприз.

В среду президент США значительно увеличил импортные пошлины для большинства стран — торговых партнеров. Новые пошлины оказались беспрецедентными по масштабам: минимальная ставка составила 10%, а средневзвешенная по всем странам — около 20%. Китай и Евросоюз уже объявили о введении ответных мер, что лишь усилит удар по мировой экономике.

Несмотря на отсутствие России в списке стран, на которые США наложили пошлины, наш рынок не остался в стороне от этих новостей. Он подвергся коррекции, так как экономика зависит от сырьевых цен на мировом рынке.

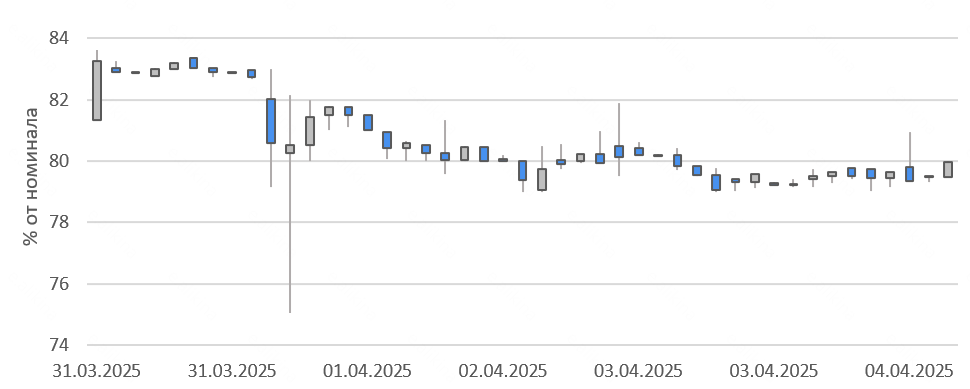

На фоне этих событий доходности облигаций перешли к росту. Причем в коротких облигациях он был более сильным, что говорит о том, что ожидания рынка по началу цикла смягчения ДКП сместились на более поздний период.

А на доходности длинных корпоративных облигаций все меньшее влияние оказывают аукционы ОФЗ. Аукцион прошлой недели, относительно пиков февраля и марта, можно назвать скромным.

Кредитные спреды разных рейтинговых групп пока остаются в боковом тренде, несмотря на новостной фон. Дело в том, что доходности ОФЗ после введения пошлин также выросли. Мы считаем, что дальнейшее сужение спредов может начаться по мере снижения ставок в экономике или при появлении четкого сигнала на их снижение.

Кредитный спред — разница между доходностями корпоративной облигации и ОФЗ с сопоставимым сроком до погашения.

Что интересного у конкретных эмитентов

РЖД

Эмитент объявил новую ставку по выпуску 4B02-06-65045-D-001P на 15-19 купонные периоды в размере 18,5% годовых. Она будет действовать после оферты 17 апреля. Сбор заявок на участие в оферте продлится с 8 по 13 апреля.

ЯТЭК

ЯТЭК также продлил ставку 15,35% годовых по выпуску 001Р-03 до момента погашения в 2026 году. Заявку на участие в оферте можно подать с 7 по 10 апреля.

МФК Фордевинд

По пятому выпуску эмитента перед офертой была объявлена новая ставка в размере 27% годовых. Она будет действовать на следующие 12 купонов до апреля 2026 года. Для предъявления бумаги к выкупу по номиналу нужно подать соответствующую заявку в период с 7 по 10 апреля.

Сибстекло

Компания объявила ставку на следующие после оферты 12 купонных периодов по выпуску БО-П04 в размере 29% годовых. Сама оферта пройдет 18 апреля, а для участия в ней необходимо подать заявку с 7 по 10 апреля.

О'КЕЙ

Ритейлер объявил новую ставку по своему долгосрочному второму выпуску в размере 10% годовых, которая будет действовать после оферты, до момента погашения. Если владельцы будут несогласны с новой ставкой купона, они могут подать заявку на выкуп по оферте с 7 по 10 апреля.

ГТЛК

В марте 2025 года УК «Первая» и ГТЛК подписали соглашение об урегулировании иска российских владельцев еврооблигаций по возмещению убытков из-за задержки купонных выплат. Это позитивный кейс взаимодействия квазисуверенного эмитента с держателями облигаций.

Роснано

Компания допустила технический дефолт при выплате купона по восьмому выпуску, который, напомним, обладает госгарантией при погашении номинала. В своем Telegram-канале эмитент сообщил, что купонный доход выплатят в течение десятидневного grace-периода, что позволит компании избежать полноценного дефолта. Котировки выпуска довольно сдержанно отреагировали на это событие, по сравнению с тем, как это бывает у прочих корпоративных эмитентов. Несмотря на это, мы не рекомендуем добавлять данный выпуск в портфель и в целом советуем держаться в стороне от долговых обязательств эмитента.

Роснано: выпуск восьмой

Размещения

М.Видео

До 9 апреля продолжается сбор заявок в рамках размещения облигаций шестого выпуска, который имеет следующие параметры.

Планируемый объем размещения: 3 млрд рублей.

Номинал: 1 000 рублей.

Ставка купона: фиксированная и не выше 25,5% годовых.

Срок обращения: 1,5 года (принято решение о исполнении call-опциона).

Купонный период: 30 дней.

Амортизация: нет.

Новые технологии

Начался сбор заявок в рамках выпуска 001Р-05 со следующими параметрами.

Планируемый объем размещения: 1,7 млрд рублей.

Номинал: 1 000 рублей.

Ставка купона: фиксированная, не выше 24,5% годовых.

Срок обращения: 2 года.

Купонный период: 30 дней.

Амортизация: нет.

Принять участие в размещении.

Полипласт

Также начался сбор заявок по рублевым облигациям эмитента П02-БО-04. Выпуск предполагает следующие параметры.

Планируемый объем размещения: не менее 1 млрд рублей.

Номинал: 1 000 рублей.

Ставка купона: фиксированная и не выше 25,5% годовых.

Срок обращения: 2 года.

Купонный период: 30 дней.

Амортизация: нет.

Принять участие в размещении.

Аэрофлот

На рынок со своим выпуском выходит Аэрофлот.

Планируемый объем размещения: 20-30 млрд рублей.

Номинал: 1 000 рублей.

Ставка купона плавающая: КС + не более 275 б.п.

Срок обращения: 3 года.

Купонный период: 30 дней.

Амортизация: нет.

Принять участие в размещении.

Карта рынка флоатеров и валютных облигаций

Мы проанализировали сегменты флоатеров и валютных облигаций, чтобы инвесторам было проще выбирать интересующие бумаги.

Для флоатеров рассчитали эффективную премию в % годовых — это размер фактической надбавки над базовой процентной ставкой (к которой привязан флоатер) с учетом текущей стоимости выпуска, маржи к базовой ставке, срока до погашения и частоты выплаты купона.

Для валютных облигаций мы провели оценку кредитного качества эмитентов и указали среднюю доходность их выпусков к погашению. Также для сравнения указали текущие средние уровни доходностей для еврооблигаций эмитентов развивающихся и развитых рынков.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

hatshepsut_

9 april 00:04